独立・開業したら提出すべき書類の一つ、『青色申告承認申請書』。

フリーランス・個人事業主にとって、最大の節税対策である65万円控除を受けるには、『青色申告承認申請書』の提出が必須です。

期限内に必ず提出しましょう!

『青色申告承認申請書』の入手方法と提出方法

国税庁のホームページより、PDF形式の『所得税の青色申告承認申請書』が入手できます。

プリントアウトして手書きで記載してもOKですが、入力もできるようになっています。

入力する場合は、入力後、2部プリントアウトし、1部は提出用、1部は控え用にします。

手書きの場合は、記載後、コピーをとって、1部は提出用、1部は控え用にします。

完成した『青色申告承認申請書』2部と『返信用封筒』を、所轄の税務署に郵送して下さい。

『返信用封筒』には、返送先(自分の住所・氏名)を記載し、切手を貼ることを忘れずに。

もしくは、完成した『青色申告承認申請書』2部を、所轄の税務署に持参しても大丈夫です。

なお、提出期限は、

- 1/1〜1/15に業務を開始した場合・・・3/15

- 1/16以後に業務を開始した場合・・・業務を開始した日から2ヶ月以内

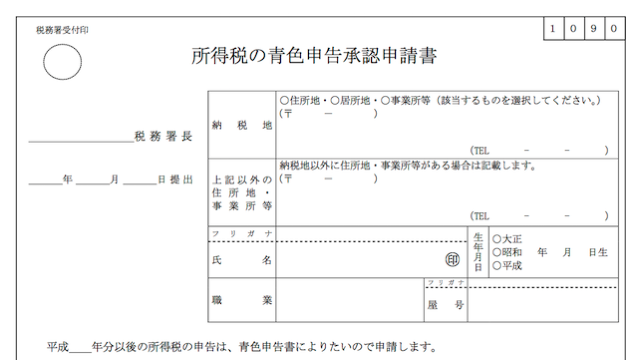

『青色申告承認申請書』の書き方

次のようなフリーランス・個人事業主の方を前提として、説明していきます。

- 不動産所得(アパート経営などからの収入)がない

- かつて個人事業主としての経験がなく、初めての開業である

- 相続による事業承継ではない

〜税務署長

「納税地」に記入した場所を所轄する税務署の名前を記入します。

国税庁のホームページより調べることができます。

納税地

『住所地』にチェックを入れ、住所を記載します。

納税地は、原則、住所地となります。

住民票に登録している住所地ではなく、事務所やお店などを納税地としたい場合は、別途、納税地の変更に関する届出書の提出が必要です。

上記以外の住所地・事業所等

住所以外に事務所などがある場合には、その事務所の所在地を記載します。

氏名・生年月日

氏名と生年月日を記載し、押印します。

認印で大丈夫です。

職業・屋号

職業と屋号を記載します。

『職業』欄には、「洋菓子小売」などのように、職業の内容を具体的に書くよう、『青色申告承認申請書』の裏面に指示が載っています。

屋号とは、お店の名前のことです。

例えば、私の場合ですと、「前川秀和税理士事務所」となります。

平成〜年分以後の・・・

青色申告制度の適用を受け始めたい年、例えば、今年からの場合は、『28』と記載します。

1 事業又は所得の基因となる資産の〜

事務所やお店などが自宅以外にある場合には、記載します。

ない場合は、空欄で大丈夫です。

2 所得の種類

『事業所得』にチェックを入れます。

3 いままでに青色申告承認の取消しを〜

『(2) 無』にチェックを入れます。

4 本年1月16日以後新たに〜

業務を開始した年月日を記入します。

1/1〜1/15に業務を開始した場合は、記載不要です。

5 相続による事業承継の有無

記載は不要です。

6 その他参考事項

- 『(1)簿記方式』・・・『複式簿記』にチェックを入れます。

- 『(2)備付帳簿名』・・・『現金出納帳』、『固定資産台帳』、『総勘定元帳』、『仕訳帳』にチェックを入れます。

- 『(3)その他』・・・記載不要です。

関与税理士

顧問契約した税理士がいる場合には、記載が必要です。

ただし、その場合、その税理士が『青色申告承認申請書』を作成・提出すると思います。

最後に

一番大事なことは、提出期限です。

- 1/1〜1/15に業務を開始した場合・・・3/15

- 1/16以後に業務を開始した場合・・・業務を開始した日から2ヶ月以内

絶対に遅れないようにしましょう。

記載内容に自信がないようであれば、郵送ではなく、直接税務署に持参し、記載内容についてチェックしていただくのも手です。

税理士、東京。自由、DIY、シンプル。音楽と地下鉄。

独立・起業・スモールビジネス、ベッドルームから始めよう。

「ちゃんとする」で「いい感じ」を「もっといい感じ」にする税理士事務所をやっています。