事業をおこなっているとかかってくる税金1つに「消費税」があります。

その消費税について、納めなくてもよいケースを確認していきたいと思います。

消費税の免税事業者とは

消費税の免税事業者とは、消費税を納める義務のない法人や個人事業主のことをいいます。

・消費税とは

そもそも消費税とはどういった税金なのでしょうか?

消費税を実際に支払うのは我々1人1人、つまり消費者です。

しかし、国に消費税を実際に納めているのは、事業を営んでいる法人や個人事業主となります。

法人が個人事業主が、消費者から預かった消費税を国に納めています。

国に納める消費税の計算方法は、

消費者から預かった消費税 − 仕入や経費を払った際に支払った消費税

となります。

つまり、「売上にかかる消費税」から「仕入などに係る消費税」を差し引いた差額を納めていることになります。

少し単純化しましたが、だいたいそのようなイメージになります。

・消費税の納税義務

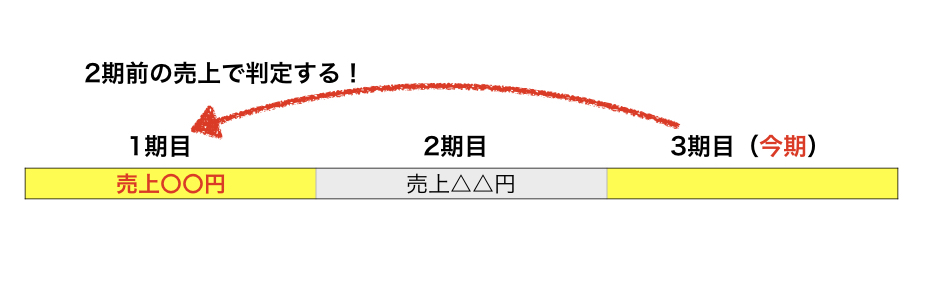

消費税を国に納めなければならない法人・個人事業主は、(例外はありますが)2年前の売上が1,000万円を超えている法人・個人事業主です。

逆に言うと、2年前の売上が1,000万円以下の法人・個人事業主については、消費税の納税義務はありません。つまり、免税事業者ということになります。

納税義務が免除になるかどうかの判定方法

消費税の納税義務があるかどうかの判定について、法人の場合と個人事業主の場合にわけて、もう少し詳しくみていきます。

・法人の納税義務の判定

2期前の売上高が1,000万円以下であれば、今期の納税義務は免除(消費税の申告は不要)となります。

したがって、2期前というものが存在しない、設立1期目と2期目については、原則、消費税の納税義務はありません。(例外あり)

ただし、資本金の額が1,000万円以上の場合は、1期目より消費税を納める義務が出てきますので、法人設立時の資本金は1,000万円未満に設定すべきでしょう。

<例外>資本金の額が1,000万円未満であっても、2期目から消費税を納めなければならないケース

資本金の額が1,000万円未満であっても、2期目から消費税の納税義務が出てくるケースがあります。

それは、次の2要件とも満たしてしまった場合です。

- 1期目の開始の日から6ヶ月間の売上高が、1,000万円を超えている

- 1期目の開始の日から6ヶ月間に支払った給与・賞与の額が、1,000万円を超えている

・個人事業主の納税義務の判定

2年前の売上高が1,000万円以下であれば、今年の納税義務は免除(消費税の申告は不要)となります。

個人事業主の場合は、法人のような「事業年度」という概念はないので、暦年(1〜12月)を1単位として考えます。

法人同様、開業1年目と2年目については、原則、消費税の納税義務はありません。(法人同様、例外もあり)

<例外>2年目から消費税を納めなければならないケース

個人でも法人と同様、2年目から消費税の納税義務が出てくるケースがあります。

やはり、次の2要件を満たしている場合がそれに該当します。

- 開業1年目の1/1〜6/30の間の売上高が、1,000万円を超えている

- 開業1年目の1/1〜6/30の間に支払った給与・賞与の額が、1,000万円を超えている

免税事業者は消費税をとってもいいのか?

消費税を納める義務のない免税事業者。

免税事業者がお客様に商品やサービスを売った場合、そのお客様から消費税を預かってもよいのか?

答えは「OK」です。

しっかり消費税分も請求しましょう。

【HMJのつぶやき】

妻のiPhone、急激なバッテリー残量低下が何度もあったので、予約して新宿のApple修理窓口へ。

確認してもらったところ特に問題なしとのこと。無駄足でした。

夜は子供達をお風呂に入れてから、他士業の方々と神田でお食事会(飲み会?)

【昨日の1日1新】

Pizzeria Trattoria Vicolo del sole

神田フレンチ Charmante

税理士、東京。自由、DIY、シンプル。音楽と地下鉄。

独立・起業・スモールビジネス、ベッドルームから始めよう。

「ちゃんとする」で「いい感じ」を「もっといい感じ」にする税理士事務所をやっています。