売上から経費を差し引いた差額である「所得」に所得税はかかってきます。

ですが、この「所得」にそのまま税率を掛けるわけではありません。

さらに引ける経費的なものがあります。

それが、「所得控除(しょとくこうじょ)」と呼ばれるものです。

所得税の計算手順

会計ソフトを使って利益(所得)の計算をするのが第一段階。

ここで事業から得た利益(事業所得)を算出します。

会計ソフトの出番はここまで。

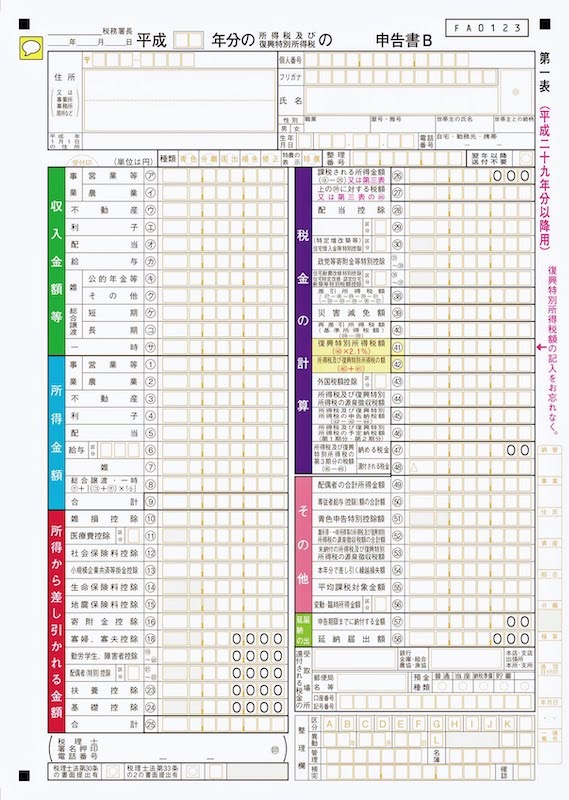

これからあとは、所得税の確定申告書なる書類上で、所得税を計算していきます。

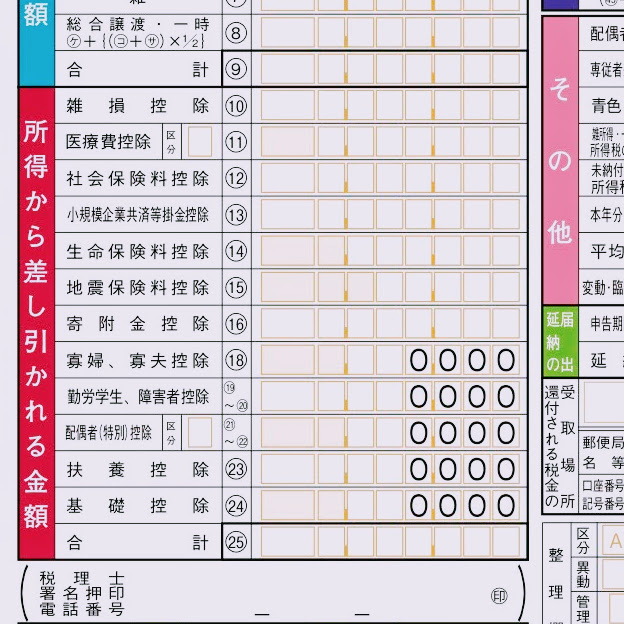

(↑これが確定申告書です)

「所得控除」という所得税における経費は、この確定申告書で差し引きしていきます。

つまり、所得控除に該当する金額は、会計ソフトには入力しません。

確定申告書に書いて(もしくは、入力して)計算していきます。

「所得」から差し引くことができるもの【所得控除について】

会計ソフトでは経費として計上できなかったけど、所得税を計算するにあたっては差し引けるもの。それが所得控除。

その所得控除のうち、フリーランスにとって関連性の深いものを、ここでは紹介します。

医療費控除

治療のために病院や薬局に支払った医療費のうち、10万円を超えた部分(※)については、所得控除として差し引くことができます。

医療費控除を受けるためには、医療費の領収書が必要です。領収書については提出する必要はありませんが、5年間の保存義務があります。

(※)所得が200万円未満の場合は、所得の5%を超えた部分の金額

社会保険料控除

その年に実際に支払った国民健康保険や国民年金などの社会保険料の合計額を、所得控除として差し引くことができます。

なお、国民年金については、日本年金機構から郵送されてくる「控除証明書」が必要です。

小規模企業共済控除

実際に支払った小規模企業共済の掛金は、全額所得控除として差し引くことができます。

【参考記事】

生命保険料控除、地震保険料控除

生命保険や地震保険も所得控除として差し引くことができます。

しかし、支払った保険料の全額を差し引いてよいわけではありません。

独特の計算式により計算した金額を差し引くことになります。

支払った保険料のわりにはインパクトは小さいです。

寄付金控除

ふるさと納税がこの寄付金控除にあたります。

配偶者控除、配偶者特別控除、扶養控除

扶養している家族がいる場合にも、控除が受けられます。

配偶者控除は最高38万円、扶養控除は最高63万円。

【参考記事】

【参考記事(前川秀和税理士事務所ウェブサイト内)】

基礎控除

誰でも一律38万円を所得控除として差し引くことができます。

その他の所得控除

上記のほかにも、所得控除はあります。

雑損控除

災害や盗難があった場合に受けられる控除です。

寡婦、寡夫控除

自分自身が寡婦や寡夫であるときに、ある条件を満たせば受けられる控除です。

寡婦とは?・・・夫と離婚や死別をした女性のこと

寡夫とは?・・・妻と離婚や死別をした男性のこと

(読み方は、どちらも「カフ」)

障害者控除

自分自身または配偶者や扶養親族が、障害者に当てはまる場合に受けられる控除です。

勤労学生

自分自身が「勤労学生」なるものに当てはまると受けられる控除です。

【さんプラーザ前川くんのつぶやき】

昨日は基本的にオフ。自転車の修理を頼んだり、ブログを書いたり。

【1日1新】

サイクルベースあさひ高円寺店で通勤用の自転車を修理

【長男(7歳)のマイブーム】

『学校では教えてくれない大切なこと 10 身近な危険~防災と防災~』

【次男(1歳10ヶ月)のマイブーム】

ボーダー(ボーダーの服を着てると「ボーダー」と指摘してくる)

税理士、東京。自由、DIY、シンプル。音楽と地下鉄。

独立・起業・スモールビジネス、ベッドルームから始めよう。

「ちゃんとする」で「いい感じ」を「もっといい感じ」にする税理士事務所をやっています。