2年前の売上が1,000万円を超えていると、消費税を支払う義務が出てきます。

その消費税、計算方法には2種類(「一般課税」と「簡易課税」)あって、どちらか有利な方が選択可能です。

有利な方とは、つまり、納付する消費税が少なくなる方の計算方法です。

簡易課税(かんいかぜい)とは?

消費税の計算方法には、「一般課税」と「簡易課税」という2つの方法があります。

「一般課税」は、売上にかかる消費税から経費にかかる消費税を差し引いた差額を、納税する方法です。

例えば、消費税率が8%として、売上が税込108円、経費が税込54円だったとすると、

を納税することとなります。

一方、「簡易課税」とは、その名のとおり、簡単な計算方法で、経費にかかる消費税については一切無視します。

その計算方法は、

で、この場合ですと4円を納税することとなります。

今回の例では、たまたま同じ4円という税額になりましたが、実際はどちらが有利かを検討して、有利と思われる方法を選択しましょう。

一般的には、サービス業であれば、簡易課税の方法を選んだほうがお得なことが多いです。

消費税を簡易課税で計算するために

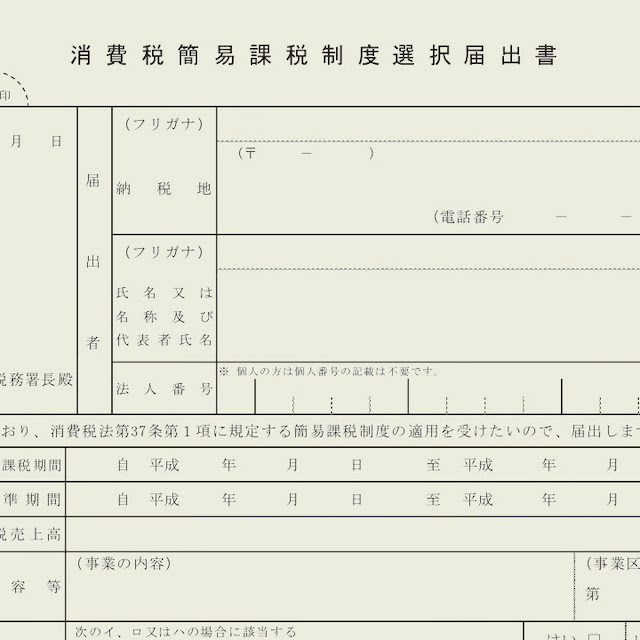

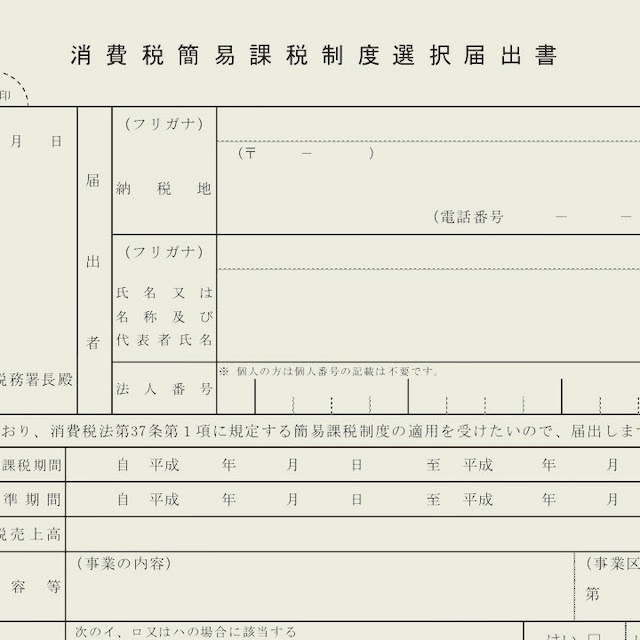

簡易課税で消費税を計算するには、『簡易課税制度選択届出書』という書類を税務署に提出する必要があります。

これを提出せず、何もしないでいれば、一般課税で消費税を計算することになります。

消費税の計算は一般課税でいいよー、ということであれば、特に何もする必要はありません。

簡易課税制度選択届出書の提出期限

個人事業主が今年から簡易課税で計算したいのなら、『簡易課税制度選択届出書』は去年の12/31までに提出していなければなりません。

法人が今期から簡易課税で計算したいのなら、『簡易課税制度選択届出書』は前事業年度の末日までに提出していなければなりません。

簡易課税の注意点

簡易課税の注意点は、次の2つです。

- 簡易課税を選ぶと、2年間はこの方法で計算しなければならないという縛りがある

- 2年前の売上が5,000万円を超えていると、簡易課税を選ぶことができない

簡易課税の計算方法

上記の、

という、納付する消費税を求める算式。

カッコ書きで「サービス業の場合」としているのは、業種によって「売上にかかる消費税」にかけるパーセンテージが変わるからです。

業種別のパーセンテージは次のとおりです。

卸売業・・・10%

小売業・・・20%

製造業・・・30%

飲食店業・・・40%

サービス業・・・50%

不動産業・・・60%

上記の例でいけば、卸売業の場合は、

の消費税を支払えばいいことになります。

(しつこいですが、あくまでざっくりとした計算方法となります)

【参考記事】

【さんプラーザ前川くんのつぶやき】

昨日は打ち合わせ1件、夕方からは税理士仲間と卓球→飲み会。

【1日1新】

ひとり税理士卓球部

官兵衛 渋谷駅前店

【長男(7歳)のマイブーム】

美容院でペラペラとおしゃべり

【次男(1歳11ヶ月)のマイブーム】

ファミレスのドリンクバー

税理士、東京。自由、DIY、シンプル。音楽と地下鉄。

独立・起業・スモールビジネス、ベッドルームから始めよう。

「ちゃんとする」で「いい感じ」を「もっといい感じ」にする税理士事務所をやっています。